Les points clés d’une cession réussie

En 2021, le marché mondial des fusions-acquisitions a atteint une année record avec plus de 5 650 milliards de dollars d’opérations selon Dealogic. Ces opérations peuvent être motivées par de nombreuses raisons, notamment la volonté de saisir une opportunité stratégique, se séparer d’une branche d’activité ou encore de changer d’horizon professionnel. Ainsi, il est primordial de bien comprendre et maîtriser les principaux enjeux d’une cession d’entreprise afin qu’elle soit réussie.

En 2021, le marché mondial des fusions-acquisitions a atteint une année record avec plus de 5 650 milliards de dollars d’opérations selon Dealogic. Ces opérations peuvent être motivées par de nombreuses raisons, notamment la volonté de saisir une opportunité stratégique, se séparer d’une branche d’activité ou encore de changer d’horizon professionnel. Ainsi, il est primordial de bien comprendre et maîtriser les principaux enjeux d’une cession d’entreprise afin qu’elle soit réussie.

Les experts d’AURIS Advisory décryptent pour vous les points clés d’une cession d’entreprise.

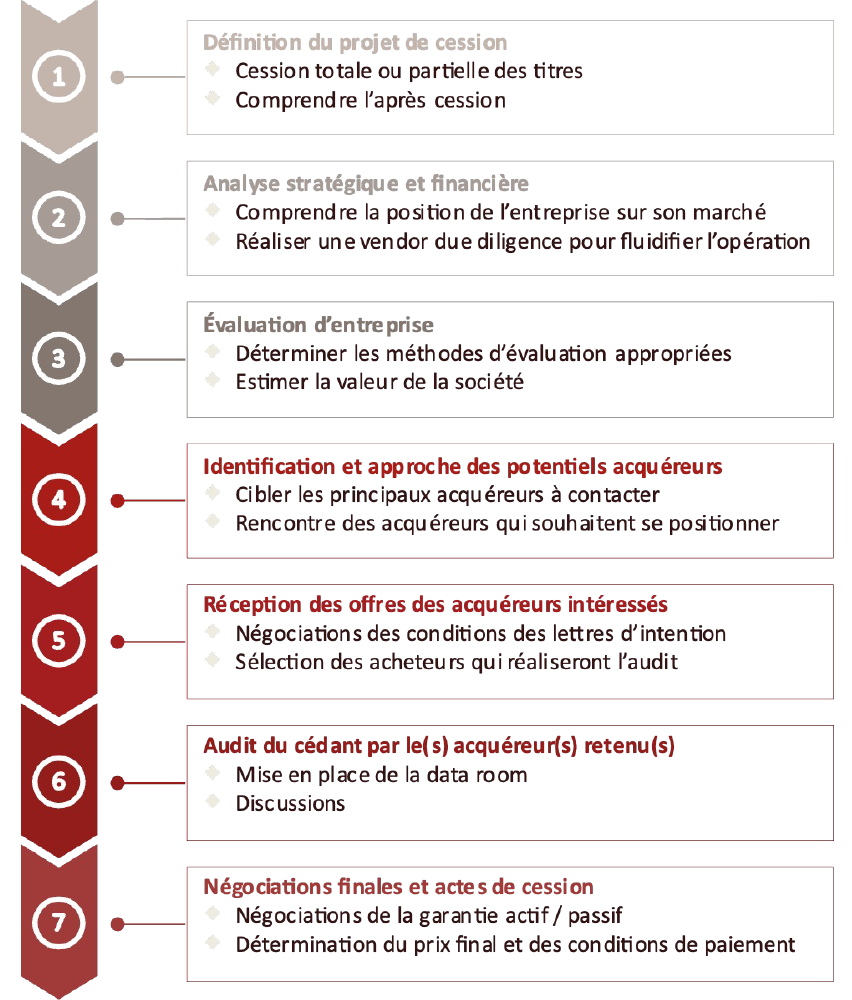

Les principales étapes d’une cession

La cession est une opération qui se divise en sept étapes clés :

La « vendor due diligence », un pré-requis pour une cession réussie

Dans le cadre d’une cession d’entreprise, la confiance entre l’acquéreur et le cédant est un des éléments clés de la réussite de l’opération. La « vendor due diligence » (ou “VDD”) a pour objectif de fluidifier le déroulé de la cession en communiquant des informations structurées à l’acquéreur (opérationnelles, financières, juridiques, sociales, etc.). Le périmètre de la VDD aura préalablement été déterminé entre le cédant et son conseil à la cession.

L’intérêt de ces travaux est multiple :

– Fiabiliser l’évaluation de l’entreprise cédée grâce au travail d’analyse approfondie des informations financières ;

– Communiquer des informations homogènes aux acquéreurs potentiels via la transmission d’un rapport de « vendor due diligence » unique ;

– Accélérer les étapes 5 à 7 de la cession, grâce notamment à la réalisation d’un audit d’acquisition limité (qui se basera sur la VDD).

La « vendor due diligence », un investissement indispensable

La cession d’une entreprise implique :

– Une sollicitation des actionnaires et dirigeants engagés dans la cession, avec une temporalité pouvant être longue ;

– Plusieurs acquéreurs potentiels souhaitant avoir accès aux informations clés de l’entreprise cédée ;

– L’identification des facteurs pouvant avoir un impact sur le prix de cession et les négociations de l’opération

La VDD intervenant en amont d’une opération de cession permet, une fois le rapport finalisé, de maitriser le niveau d’information communiqué à l’ensemble des acquéreurs potentiels tout en limitant la sollicitation des actionnaires et dirigeants et en anticipant les éventuels points sensibles qui pourront être abordés lors des négociations avec les acquéreurs.

Faites-vous accompagner

La préparation en amont est primordiale dans la réussite d’une opération de cession. Retranscrire l’information financière de l’entreprise de manière éclairée, préparer les arguments pour défendre son prix, anticiper les freins juridiques et financiers à la cession et anticiper les enjeux principaux des négociations futures sont autant d’éléments qui permettent d’envisager plus sereinement les discussions avec les acquéreurs potentiels.

Les experts d’AURIS Advisory accompagnent les entrepreneurs par la réalisation de « vendor due diligences » et la remise d’un rapport structuré, permettant de sécuriser les modalités de l’opération, limiter les risques lors des futurs audits d’acquisition et fluidifier vos relations avec les acquéreurs.